新浪科技 张俊

一向以狼性著称的华为,正加注在汽车产业上的砝码。

继2019年成立智能汽车BU之后,华为高管向新浪科技确认,华为正在将智能汽车BU与消费者业务在汽车端的布局整合,以进一步形成合力。

“华为不造车,帮助车企造好车”,这是华为一直对外释放的信息。其目的也是打消车企合作伙伴的顾虑,壮大华为汽车生态。

在智能汽车上,华为能复制手机业务的成功吗?

智能汽车 下一个超级终端?

智能手机市场经历多年的普及与发展,早已进入存量市场。虽然这两年5G迎来规模商用,但似乎并未给智能手机市场带来想象中的巨大增量。

不过5G的另一个增量市场就是万物互联,除了个人、家庭和办公,出行场景成为其中的想象空间之一。

造车新势力之一的小鹏汽车董事长何小鹏就认为,汽车产业的变革类似于功能手机到智能手机的过渡,汽车的转变时期好比2010年智能手机的转化时期。

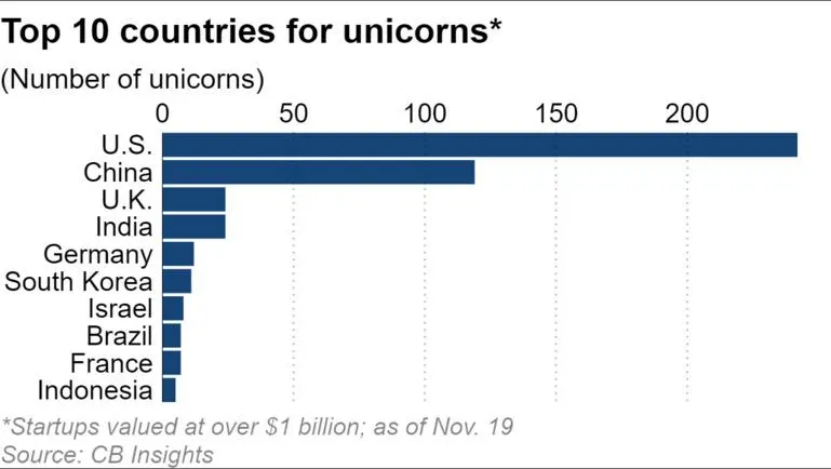

市场调研机构IHS Markit发布的《2020年中国智能网联市场发展趋势报告》显示,目前全球市场的搭载车联网功能的新车渗透率约为45%,预计至2025年可达到接近60%的市场规模。长期预测中国的智能网联汽车市场将不断增长,至2025年接近2000万辆,市场渗透率超过75%以上,高于全球市场的装配率水平。

实际上,电动化、智能化、网联化早已成为汽车产业的共识,只不过要实现过渡,不会那么容易。占据汽车销量大头的传统车企要变革,虽然拥有强大的汽车生产制造能力,但在智能化上能力和经验都不足。

甚至连网约车企业滴滴也将目光投向了这一市场。日前滴滴与比亚迪联合推出定制网约车,就声称可18个月进行迭代。

华为也正是瞄准了这个机会。

2019年5月,华为正式内部发文成立了智能汽车BU,提供智能汽车的ICT部件和解决方案。实际上,在此之前,华为内部就对进军汽车产业布局已久。

早在2014年,苹果宣布正式推出车载系统CarPlay。而一向将苹果视为对手的华为,消费者业务团队也早已跃跃欲试,“苹果在做车,我们为什么不能?”

这其实就是后来华为对标苹果推出的HiCar解决方案。华为消费者业务CEO余承东表示,手机有百万级的应用,PC有万级,电视有千级,车只有百级。而通过华为HiCar,可以将手机中的百万级应用带到汽车中。

华为消费者云服务业务发展部部长张思建向新浪科技表示,消费者云服务部推出了面向车机的方案HMS for Car,也会像手机端一样有负一屏、流媒体等解决方案。“对于消费者业务来说,车和手机一样,是一个智能终端,是华为1+8+N战略中规划的内容。”他说。

实际上,手机厂商在车机端也野心勃勃。一向被外界认为在IoT上布局有些缓慢的OPPO,在日前的未来科技大会上,OPPO的车机互联功能悄然亮相,称可以通过车、机之间的资源协同、能力流转,实现无感车钥匙、远程车控、智慧投屏等功能。

无论是传统车企,还是造车新势力,抑或是互联网企业,手机厂商,都无法放弃智能汽车这个超级终端所潜藏的市场空间。

从内部赛马到走向整合

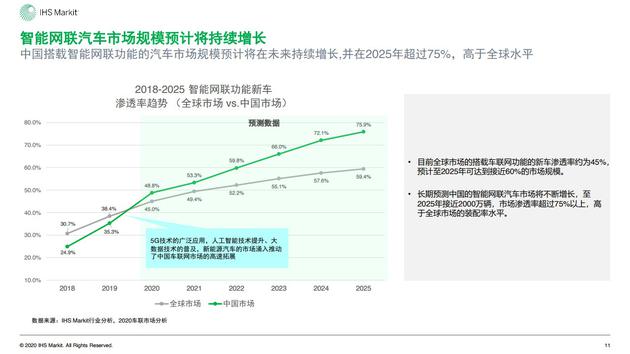

在华为智能汽车BU成立之初,隶属于ICT管理委员会管理。而消费者业务则保持一定的独立性,有自己专门的消费者业务管理委员会。

相比之下,智能汽车BU的解决方案更加2B,而消费者业务的HiCar解决方案更加2C。同时按照正常的业务成长路径,智能汽车解决方案BU日后有机会成长为单独的智能汽车BG。不过消费者业务BG的车机业务与智能汽车解决方案BU有着一定的重合。

按照华为轮值董事长徐直军的想法,在传统汽车走向完全自动驾驶、电动汽车以后,传统部件的构成只会占30-40%,而剩余的60-70%是与电子、计算、通信、软件相关。因此华为可以将以前积累的技术应用在汽车领域。

智能汽车BU的业务不可谓不广泛,涉及车载操作系统,智能驾驶、智能座舱、智能电动、智能网联、云服务、激光雷达等软硬件领域。要实现这些布局的全面落地,无疑是一个长期的过程。

华为轮值董事长徐直军日前在接受采访时透露,今年华为智能汽车解决方案BU的投入超过5亿美元,短期内没有考虑汽车业务的盈利问题。“我们计划到2022年初,把这些东西都装上车。”

相比智能汽车BU的布局之广、介入产业之深,消费者业务的车机布局则轻得多。

根据华为消费者业务手机产品线总裁何刚此前公布的数据,华为HiCar已经与超过20家车厂、150多款车进行了合作,2021年计划预装超过500万台车。另外,华为还将面向存量汽车推出车载智慧屏,实现华为HiCar的后装落地。

华为HiCar解决方案的优势是,基于华为手机的庞大存量用户,以及手机与车机的协同,通过与车企合作,可以在消费者层面极大提升汽车的智能体验。

实际上,这也曾是徐直军谈及智能座舱领域时的思路,“我们最大的优势就是智能终端和智能座舱平台共享一个生态。我们跟所有车企沟通,最核心的就是把我们的智能终端放到车上,这块发展的最快。就看谁的手机用户多”。

如此之下,与其多头布局,不如力出一处。更何况,华为做智能手机的经验,一定程度上可以复制到智能汽车业务上。

华为消费者业务云服务总裁张平安向新浪科技透露,智能汽车BU的零部件已经整合进消费者业务中来,比如车载数据中心,车载雷达,车载信息系统等。

此前的一个迹象是,在日前的华为Mate 40系列国内发布会上,华为智能汽车解决方案BU王军也亮相现场,发布了华为智能汽车解决方案品牌HI,也有意在强化C端的认知。

此次整合的另外一个背景是,华为日前刚刚宣布出售荣耀资产,不再持有股份。2019年华为全球销售收入8588亿元,消费者业务实现销售收入4673亿元,占据半壁江山,并且是三大业务中收入增长最快的。失去荣耀之后,华为消费者业务的业务体量无疑将受到极大影响。整合智能汽车BU之后,一定程度也可填补荣耀剥离后的损失。

不过,华为智能汽车解决方案BU员工超过4000人,两块业务后续如何整合,人员如何更好的安置,从而加快在智能汽车上的布局,是华为内部进一步理顺的。

谁喜谁忧?

在华为成立智能汽车BU之前,业界关于华为造车的传闻已久。

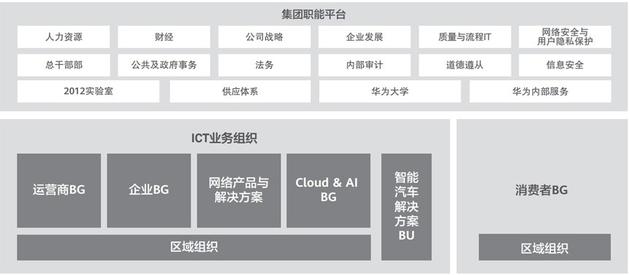

实际上,在华为内部,华为要不要造车,怎么造车,也争论不休。在2018年的年度战略会议上,华为内部做了一个重大决策:华为不造车,帮助车企造好车。

虽然华为一直对外声称不造车,但还是未完全打消外界的顾虑,尤其是智能汽车BU与消费者业务整合之后,其与C端用户更加靠近。

徐直军曾在被问到华为在汽车领域会进行到什么地步时,他直言:“特斯拉现在能做到的,我们都能做到。”

多年来,华为的业务边界一直在扩张。比如智能手机、智能电视、云计算,以及现在备受关注的智能汽车。

以智能电视为例,华为在智能电视芯片上的布局已久。有数据显示,华为海思的电视芯片在2016年出货量近1000万颗,进入国内多家彩电厂商供应链,2018年出货量超过2000万颗。

早年被曝出华为要做电视的传闻时,华为曾对外称不做传统电视,不与电视厂商竞争。但后来推出的智慧屏产品,本质上还是电视,与传统电视厂商无疑有着直接的竞争关系。既是电视厂商的供应商,又是电视厂商的对手,可谓让行业玩家的心态颇为复杂。

在智能汽车上,华为一直在尽力打消外界的担忧。只有如此才能让更多的传统车企加入到华为的生态圈中,做大蛋糕。

不过这并不会是一件易事,华为在智能汽车领域的解决方案覆盖越广,也会让其对手更多。

一位汽车行业人士表示,以车载系统为例,华为并不是第一家入局的企业,在此之前,BAT三家巨头都有入局。

阿里的AliOS于2017年就开始布局。在华为公布2021年HiCar计划预装超过500万台车的目标后,有媒体曝出,阿里向其智能网联汽车子公司斑马网络下达指标:AliOS 3年内汽车装机量要达1000万辆。

此外,百度的小度车载OS以及腾讯的TAI,都是实力不俗的对手。三家企业各有特色,比如阿里有高德的高精地图,百度有Apollo自动驾驶平台,腾讯则拥有海量C端用户和应用。

在车载系统领域,华为与BAT的目标群体十分重合,那就是传统车企。而传统车企也是采取多线作战的方式,两手准备。

以长安汽车为例,其早前年就与BAT三家企业在车联网等方面都达成了战略合作。近日,长安汽车还宣布将联合华为、宁德时代打造一个全新高端智能汽车品牌。

上述人士表示,至于国内的几家造车新势力,大多是采取自研车载OS、自动驾驶平台等核心技术,希望打造软硬件结合的体验,同时将核心命脉掌握在自己手中。

而在智能电动、智能驾驶、激光雷达等领域,这一局面就更加复杂,华为面临的还有更多汽车零部件企业。另外,传统车企在自动驾驶等领域也在加强自研。

结语:

在传统汽车向智能汽车过渡的历程中,华为有着自己独特的技术优势,也有着庞大的华为终端用户群,但如何更好的赢得车企信任,并将产品解决方案落到地和商业化,也是不小的挑战。

在车联网、自动驾驶等方向上,华为已经与国内多家自主车企以及跨国车企展开合作。今年以来,搭载华为相关解决方案的产品也在逐步落地,比如比亚迪、沃尔沃等。

徐直军曾说,汽车产业有其独特规律,华为也会怀有耐心。“虽然投资巨大,但我们看到这是个机会。如果我们抓住了,未来为公司创造的收益是巨大的。”

作为技术型玩家,华为在智能手机上也曾经历了从落后到追赶再到领先的过程。而在智能汽车领域,能否再次复制这一成功?